税理士事務所 IBEE

〒189-0014 東京都東村山市本町2-3-77吉崎ビル301(東村山駅から徒歩30秒)

受付時間 | 9:00〜17:00 |

|---|

定休日 | 土曜・日曜・祝日 |

|---|

メールでのお問い合わせはこちら

【節税】平成30年改正!所得拡大促進税制を利用した節税の解説!

(中小企業向け)

執筆日:2018年10月19日(金)

殆どの会社が従業員にお給料を支払っていますが、

従業員にお給料を支払っている場合、「所得拡大促進税制」という税額控除を利用すれば、法人税等の税額は安くなります。

そして、

この「所得拡大促進税制」が平成30年度の税制改正で変わりました!

要件がシンプルになり、控除率も増えますので、大変使いやすい税額控除になります!

給与を支給さえしていれば、検討余地がありますので、ぜひご参考ください。

今回のコラムでは、この(新)「所得拡大促進税制」について

下記項目事にわかりやすく説明致します。

また大会社と中小企業で要件が異なりますが、

今回のコラムでは中小企業向けの制度を解説しております。

(1)そもそも所得拡大促進税制って何?

(2)いつから改正後の所得拡大促進税制に変わる?

(3)改正後の適用の要件!

(4)改正後の控除額!(いくら税金が安くなるか)

(5)更に増加条件を満たせば控除額が増える!

(6)適用上の注意点

(7)まとめ

(1)そもそも所得拡大促進税制って何?

所得拡大促進税制とは、簡単に説明すると、

継続して勤務している従業員へのお給料を増やすと、

税額控除で特別に会社の税金を減らすことができます!

給料総額の前年度からの増加額×15%も

税額を減らすことができます!

(但し、適用前の法人税の20%(中小企業の場合)が限度です。)

具体的には、(2)要件を満たせば適用を受けられます!

更に、追加の要件を満たせば、25%も税額を減らすことができます!

非常に適用しやすい制度ですので、給与を支払っている場合必ずこの規定を重視しましょう!

(2)いつから改正後の所得拡大促進税制に変わる?

変更のタイミングは、

平成30年(2018年)4月1日以後に開始する事業年度からです!

つまり、12月決算の会社の場合、

2018年1月1日~2018年12月31日の事業年度は改正前のが適用です!

(開始は2018年1月1日で、2018年4月1日前のため。)

2019年1月1日~2019年12月31日の事業年度から改正後の所得拡大促進税制を適用します。

(3)改正後の所得拡大促進税制の適用要件

大前提として、この規定は青色申告が必要です。

また、冒頭でもお伝えしたとおり、中小企業者以外は別の要件になりますので、注意してください。

(資本金1億円超の場合等は中小企業者以外になります。)

下記2要件を満たせばOKです!

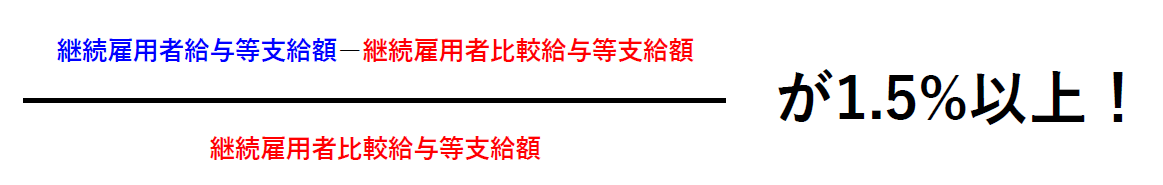

【要件①】

数式だけ見ると専門用語でわかりにくいので解説します。

まず、継続雇用者とは、当期と前期でFULL(24月)で給与の支給を受けた人です!

要するに、前期の始めから継続して勤務している従業員ですね。

役員特殊関係者を除きます。

「継続雇用者給与等支給額」とは、この継続雇用者に対する当期の給与の支給額です。

「継続雇用比較給与等支給額」とは、この継続雇用者に対する前期の給与支給額です。

つまり、、

前期の始めから継続して勤務している従業員に対する給料の増加割合が1.5%を超えていればOKです。

【要件②】

雇用者給与等支給額 >比較雇用者給与等支給額 ならOK!

これは、要するに、

当期の従業員への給料の支給総額>前期の従業員への給料の支給総額です。

継続従業員ではなく、全従業員へのお給料支給額が前期より増加していればOKです!

役員や役員の特殊関係者(親族)は含みませんので注意しましょう。

(4)改正後の所得拡大促進税制の控除額

控除額は、「給与等支給増加額×15%」です!

わかりやすく、言い換えると

従業員への給料総額の前年度からの増加額×15%です。

この時点で結構大きいですが、更に条件を満たせば25%控除できます!

(5)25%控除をするには?

上記に加えて更に下記条件AとBを両方満たせば、25%控除が可能です!

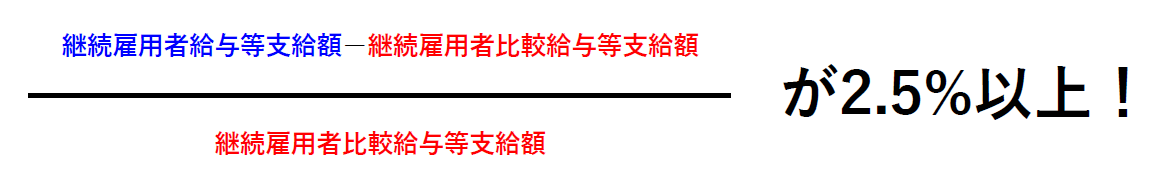

【25%控除の条件A】

この条件Aは、先ほど(2)要件①が2.5%に変わっただけです。

【25%控除の条件B】

①か②どっちかを満たせばOKです。

①当期の教育訓練費が前期より10%以上増加

②経営力向上計画の認定を受け、経営力向上計画の写し等を

申告書に添付!

(経営力向上計画の認定を受ける必要があります。)

上記、条件AとBを満たせば、

従業員への給料の支給総額の増加額(対前期)の25%の税額を減らす事が可能です!

(6)注意点

今回の改正での注意点は、下記となります。

注意点その1 新設法人は適用できません!!!

改正前では適用できましたが、改正後は新設法人は適用できません。

注意点その2 「継続雇用者」の定義が改正で変わりました!

改正前は、前期と当期でそれぞれ1ヶ月でも給与を受けていれば、

継続雇用者でした。

改正後は、前期と当期ともに12ヶ月きっちり支給を受けてないと

継続雇用者にはなりません。

注意点その3 基準事業年度との比較はなくなりました!

改正前は基準事業年度と比較して一定以上給与が増加していることが条件でした。

改正後は、基準事業年度との比較は行いません。

注意点その4 給与の総額で判定します!

改正前は、従業員1人あたりかつ1月単位の平均単価で比較を行いました。

改正後は、平均単価での比較は一切行わずあくまで総額で比較します。

(改正前が本当に大変だったので、非常にありがたい改正です。。)

(7)まとめ

以上が、「平成30年改正!中小企業向け所得拡大促進税制を利用した節税!」のまとめになります。

今回の改正で、大分シンプルになり、控除額も増えました。

多くの会社は給与を支給してますので、検討余地がありますので、

ご参考ください。

余談ですが、上記は「中小企業者向けの所得拡大促進税制」で、大会社は別に「大会社向けの所得拡大促進税制」があります。

実は中小企業者の場合、「中小企業向けの所得拡大促進税制」と「大会社向けの所得拡大促進税制」との選択適用が可能です。

但し、「中小企業向けの所得拡大促進税制」の方が有利になります。

便宜上、専門用語をなるべくかみ砕いて説明しましたが、実際は細かい部分がありますので、検討の際には必ず税理士に相談しましょう!

今回のコラムは以上になりますが、お問合せ・ご依頼等は

こちらよりお願いいたします。

【この記事の執筆者】

税理士 大栗 崇一郎

(おおぐり そういちろう)

大学卒業後、国税3法を含む税理士試験に25歳で官報合格。

東京都内の複数税理士法人にて約6年間業務に携わった後に独立。

現在は東京都・埼玉県を中心に会社支援・会社税務に特化した税理士事務所の代表を務める。

無料相談・お問合せはこちら

お問合せ・ご相談は、お電話またはフォームにて受け付けております。

受付時間中に留守番電話になった場合はお名前とご用件をお伝えください。折り返しご連絡いたします。

受付時間外にお電話又はメールを頂いた場合には、翌営業日の朝一にご返信させて頂きます。

メールでのお問合せは24時間受け付けておりますので、まずはお気軽にご連絡ください。

受付時間:9:00〜17:00

定休日:土曜・日曜・祝日

※土曜日は事前予約により面談可能です。

Menu

インフォメーション

お問合せ・ご相談

お問合せはお電話・メールで受け付けています。

受付時間中に留守番電話になった場合はお名前とご用件をお伝えください。折り返しご連絡いたします。

受付時間外にお電話又はメールを頂いた場合には、翌営業日の朝一にご返信させて頂きます。

メールでのお問合せは24時間受け付けております。

受付時間/定休日

受付時間

9:00〜17:00

定休日

土曜・日曜・祝日

土曜日は事前予約により面談可能です。

アクセス

〒189-0014

東京都東村山市本町2-3-77吉崎ビル301

西武新宿線東村山駅 東口より徒歩30秒